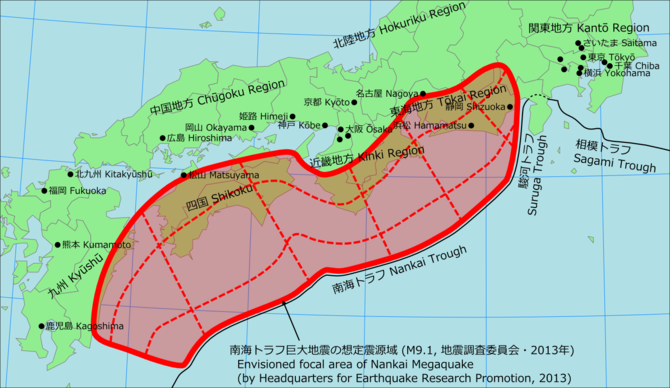

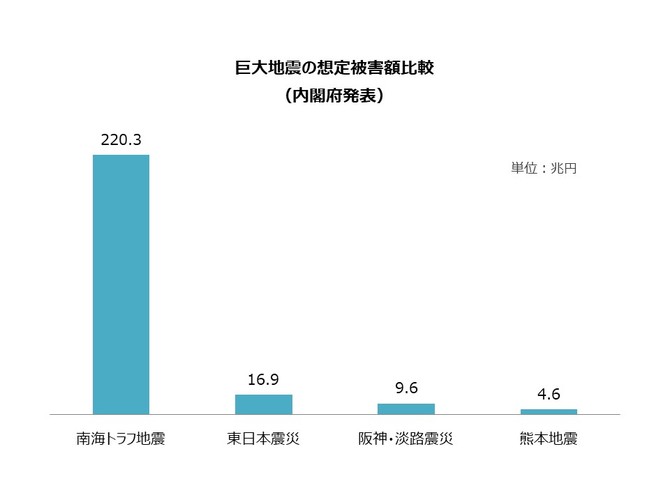

今後30年間での発生確率80%――よく知られる南海トラフ地震の発生確率であるが、実際に起こる損害をイメージすることは難しい。地震発生時には、東海、近畿、四国、そして九州2県で約9割の停電と一帯のライフライン遮断が予想されるため、サプライチェーンへの影響は必至であり、一企業だけでは対策に限界があることは 明らかである。政府は、この被害想定をもとに地方自治体、そして民間に「自助」による対策を促すものの、地方自治体も政府からの公助(事後の補償)を期待し、自助を進めるインセンティブが働きにくいという日本の構造的な問題が浮き彫りになっている。実際、東日本震災の災害復旧事業は、80%以上が国庫負担、残りは震災復興特別交付税からねん出され、地方自治体負担分はなかったと言われている。南海トラフ地震による被害額は220兆円と想定されており、この金額は東日本震災23兆円の約10倍、年間国家予算の2倍ともなる。このような莫大な被害となれば、国庫取り崩しと増税による公助では賄いきれないことは明白だ。政府主導で官民一体のリスクコントロール(軽減策)とリスクファイナンス(財政的な転嫁策)の具体化が求められる。

国家としての災害リスクファイナンス

災害リスクファイナンスは、SDGsの目標のひとつである「住み続けられるまちづくりを」の達成のため、都市のレジリエンス強化策の話題の中心になっている。日本は前述の通り、復興主体が国に偏っており、有事のファイナンスについても国庫不足分は国債などの借入、増税に頼りすぎた。東日本震災は復興特別税で一部財源を確保し、残りは子ども手当や高速道路無料化凍結などの予算圧縮で賄われたと言われている。格付機関S&P社のレポートでは、仮に、日本で再び東日本大震災と同等の地震が発生した場合、国債格(ソブリン)が2段階格下げとなる見通しを示している。それより甚大な被害が想定される南海トラフ地震が発生すれば、国債の国内消化が難航し、ソブリン低下による高金利の借入をせざるを得なくなる。日本の財政破たんリスクが格段に上がり、国家の危機と言っても過言ではない状況となり得る。

世界銀行は、世界のプロテクションギャップ(リスクに対して保険などの財務的転嫁のプロテクションの差:保険を手配した場合も実損害を賄えない部分を含む)の解消を目的に、リスクファイナンスや防災投資に積極的に取り組んでいる。例えば、フィリピンの自然災害に対する再保険プログラムの構築や、チリ、メキシコ、コロンビア、ペルの4カ国を対象とする地震CATボンド組成の実績などがある。また、前述のSDGsの目標達成には、このプロテクションギャップを埋めるべく低コストで広く世界に普及できる先進的な保険商品開発が求められており、保険業界が最近開発した「パラメトリック型保険」への期待度は高い。これは一般的な地震保険と異なり、震度に応じた定額払いのため、損害額確定の査定が不要で、保険会社の査定コストがかからない分、比較的低廉な保険料で引受けができる仕組みだ。契約者にとっては保険金が迅速に受けられ、即座に復旧費用として投入できる点が大きなメリットだ。ニュージーランドのカンタベリー地震(2011年)では、地震による操業中断損害を補償する保険を手配した企業のうち、保険金入金タイミングが早かった企業ほど売上回復が早いという統計が出ている。

![2022年下半期リスクマネジメント・BCP事例集[永久保存版]](https://risk.ismcdn.jp/mwimgs/8/2/160wm/img_8265ba4dd7d348cb1445778f13da5c6a149038.png)

※スパム投稿防止のためコメントは編集部の承認制となっておりますが、いただいたコメントは原則、すべて掲載いたします。

※個人情報は入力しないようご注意ください。

» パスワードをお忘れの方